Le report d’imposition lors de l’apport de titres à une société holding

L’apport à une holding soumise à l’Impôt sur les Sociétés (IS) contrôlée par l’apporteur de titres de sociétés relevant du régime des plus-values sur valeurs mobilières des particuliers bénéficie d’un régime de mise en report de l’imposition grâce à l’apport-cession. L’apport-cession est en effet un dispositif qui consiste à apporter les titres d’une société auprès d’une autre société en vue de bénéficier du régime de report d’imposition des plus-values (conformément à l’article 150-0 B Ter du CGI), puis à céder les parts apportées à un tiers.

En voici les différentes étapes :

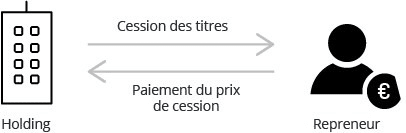

ÉTAPE 1 – OPÉRATION D’APPORT

L’actionnaire/Le dirigeant, qui détient en direct des titres d’une société qu’il envisage de céder, fait l’apport de ses titres auprès d’une holding soumise à l’IS dont il a le contrôle.

L’actionnaire/Le dirigeant, qui détient en direct des titres d’une société qu’il envisage de céder, fait l’apport de ses titres auprès d’une holding soumise à l’IS dont il a le contrôle.

Pour que ce report d’imposition soit définitivement acquis, la société holding bénéficiaire de l’apport doit conserver les titres reçus pendant au moins 3 ans. Le report d’imposition sera alors effectif jusqu’à la cession par le dirigeant des titres de la holding reçus en contrepartie de l’apport, entraînant la fin du report et l’exigibilité de l’imposition.

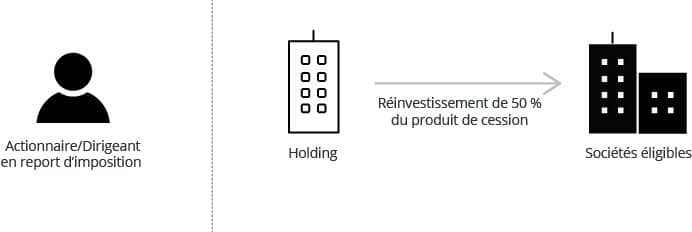

ÉTAPE 2 – OPÉRATION DE REMPLOI DU PRODUIT DE CESSION

A défaut de conservation des parts pendant le délai de 3 ans prévu à l’article 150 0 B ter du code général des impôts, la holding doit s’engager à réinvestir au moins 60% de la somme issue de la vente de la société qui lui a été apportée.

Ce réinvestissement doit s’opérer dans les deux ans à compter de la cession et peut notamment prendre la forme de souscription :

- de titres capital d’une ou plusieurs sociétés exerçant des activités éligibles, telles que présentées sur la plateforme buildr.fr, qui devront être conservés pendant au moins 12 mois ;

- de parts de FCPR, FPCI, SCR et SLP, qui devront être conservées pendant un délai de 5 ans.

Le solde du prix de cession, soit 40%, peut être placé librement ou distribué.

Une fois le délai de conservation écoulé, le produit de cession des titres acquis dans le cadre du remploi pourra également être placé librement ou distribué.